Об этом сообщает plusworld.ru.

Анализ банковского рынка КР направлен на оценку соотношения активов и цифрового развития банков для выявления технологической готовности финучреждений к конкуренции в уровне клиентского обслуживания. В анализе рассмотрена текущая динамика и перспективы развития банковского сектора в КР в сфере цифровой трансформации. Документ прокомментировал гендиректор компании Talkbank Михаил Попов.

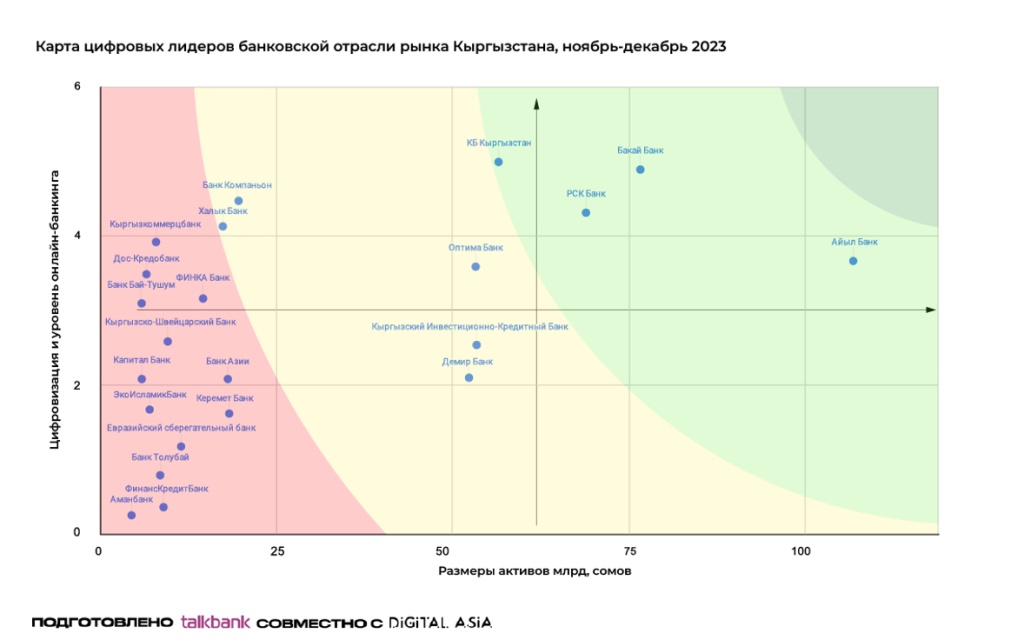

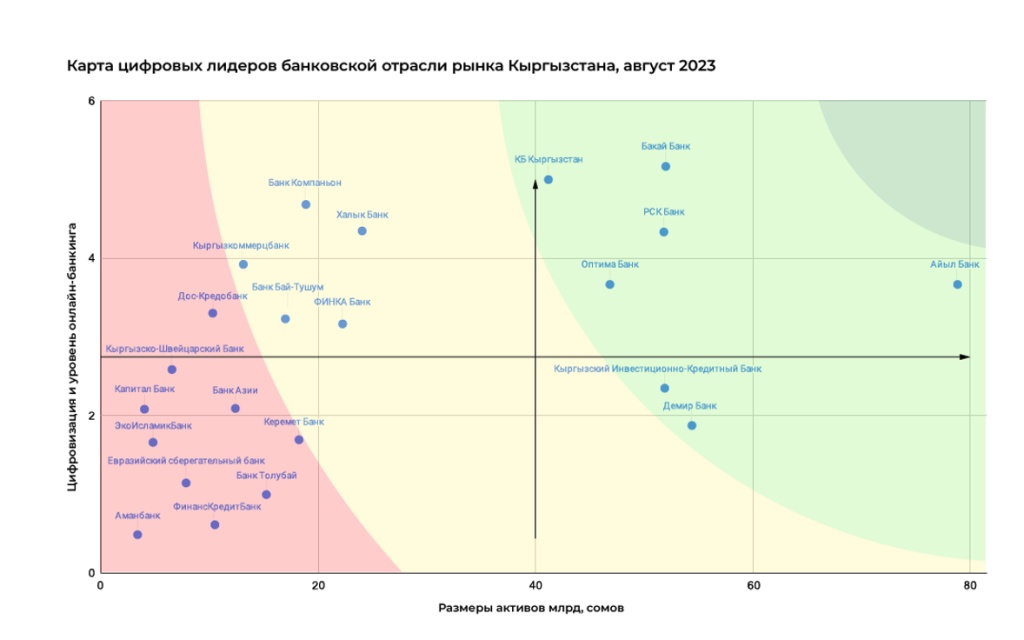

Банки рынка КР разделены в рейтинге на 4 сектора:

- темно-зеленый сектор - абсолютные лидеры;

- светло-зеленый сектор - потенциальные претенденты на лидерство;

- желтый сектор - банки, потенциально способные расти;

- красный сектор - зона риска, где банки имеют недостаточные для конкуренции позиции.

«На рынке Кыргызстана пока нет абсолютного лидера. Например, «Айыл Банк», несмотря на объем активов, не обладает достаточной цифровизацией процессов и, значит, не попадает в зону абсолютного цифрового лидерства. У Банка для этого есть все возможности, но требуется наращивание инвестиций в цифровизацию и покупку новых прикладных решений», - комментирует Михаил Попов.

Далее эксперт назвал сильных игроков банковского рынка КР - «Бакай Банк», MBANK и «РСК Банк». Они обладают высоким уровнем цифрового развития и достаточным объемом активов.

«В будущем MBANK сможет стать ключевым розничным игроком. Он активно набирает популярность благодаря цифровым решениям, а сервисы MBANK востребованы широкими слоями населения. Это позволяет Банку быстро развиваться и обгонять другие комбанки в активах и цифровизации. «РСК Банк» отстает от абсолютного лидерства из-за недостаточного объема активов и цифрового развития», - считает эксперт.

Он добавил, что «Оптима Банк», «Демир Кыргыз Интернэшнл Банк» и KICB за полгода покинули сектор потенциальных конкурентов и перешли в желтый сектор. Это может свидетельствовать как о потенциальной возможности роста, так и о снижении доли рынка.

«У этой группы банков есть базовый уровень цифрового развития, но недостаточный объем активов, влияющий на возможности роста и изменения позиции на рынке. Они находятся в нижней части графика, с меньшими активами, чем у «Айыл Банка», и недостаточным уровнем цифровизации по сравнению с MBANK», - коммертирует гендиректор Talkbank.

Отмечается, что в этом же секторе остались «Банк Компаньон» и «Халык Банк». Эти банки близки к границе зоны риска. Для появления возможности роста они должны нарастить инвестиции в цифровизацию клиентских сервисов и разработать стратегию на 3 года по цифровой трансформации.

«Кыргызкоммерцбанк», «Банк Бай-Тушум» и «ФИНКА Банк» покинули зону потенциального изменения своей рыночной доли из-за недостаточности активов для этой группы и перешли в красный сектор - зону риска. В красной зоне находятся банки, имеющие недостаточные объемы активов и уровень цифрового развития, такие как «Дос-Кредобанк», «Комммерческий Банк КСБ» (ранее - Кыргызско-Швейцарский банк – прим. редактора Banks.kg), «Банк Азии», «Керемет Банк» и другие. Отдельно упомяну об «Аманбанке», обладающем недостаточными активами и низким уровнем цифровизации», - сказал эксперт.

Зона риска характеризуется нехваткой финансовых возможностей у этих банков для конкуренции в ИТ-разработке из-за роста стоимости ИТ-услуг, нехватки ресурсов и кадров.

Отмечается, что многие банки Кыргызстана проявляют в вопросах цифровизации стратегическую нерешительность, так как они не имеют опыта в заработке на цифровых финтех-сервисах, а свой бизнес строят вокруг классических моделей кредитования или обслуживания трансграничных операций.

«Ситуация на рынке меняется, и банки без крупных активов не смогут конкурировать с крупными госбанками на ниве классики банковских услуг – кредитов и депозитов. Небольшие банки могли бы предложить клиентам цифровые сервисы и конкурировать, но им не хватает экспертизы и опыта», - отметил Михаил Попов.

Эксперт отметил, что такая ситуация имела место в странах СНГ. Показательным примером является российский рынок, где многие банки, лишенные возможности цифровизации, долгое время были уверены в преимуществах традиционного банкинга и считали привлекательные ставки по кредитам или картам основой своего успеха.

«Банк Тинькофф» опровергает такой подход и показывает, что удобство, новизна и цифровые технологии стали важными драйверами роста эффективности управления активами. «Тинькофф» конкурирует и с мелкими, и с крупными российскими банками. Подобная динамика уже заметна на рынке Кыргызстана. Примером является MBANK, который выступает ключевым электронным кошельком и оказывает базовые расчетные услуги физлицам и юрлицам. Банки должны пересмотреть свои инвестиционные стратегии, иначе они рискуют покинуть рынок, учитывая сетевые эффекты MBANK», - добавил он.

Михаил Попов считает, что ситуация в Кыргызстане аналогична российскому рынку, но изменения произойдут гораздо быстрее вследствие меньшего объема рынка.

«Обратите внимание на карту цифровых лидеров в августе 2023 года и сравните ее с картой на ноябрь-декабрь. Видно, что произошли «тектонические» сдвиги: сектор сильных конкурентов покинули «Оптима Банк», KICB и «Демир Кыргыз Интернэшнл Банк», а желтый «сектор перемен» потерял почти все банки - «Кыргызкоммерцбанк», «Банк Бай-Тушум» и «ФИНКА Банк», которые находились в этом секторе в августе минувшего года. Красный сектор уплотнился, множество игроков сравнялись по активам, но не особо изменили свой цифровой уровень», - прокоммертировал гендиректор Talkbank.

Касательно инвестиций банков в развитие цифровой инфраструктуры, им были упомянуты следующие суммы:

- для перехода из красной зоны в желтую зону банкам потребуется инвестировать от 300 до 700 млн сомов в цифровизацию, приобретение лицензий на разные программные продукты, их интеграцию и доработку;

- для перехода в зеленую зону речь идет о более значительных суммах - от 1,5 млрд до 2 млрд сомов для полной цифровизации и обеспечения сопровождения данных.

Справка:

Компания Talkbank - лидер в инновационной автоматизации клиентской поддержки и формировании финсервисов в in-app чатах и мессенджерах.

Комментарии

Пока нет комментариев

Будьте первым, кто оставит комментарий!

Чтобы оставить комментарий, необходимо авторизоваться.